Part03 ������ɂ���

��Y������

����Ȃ��Ƒ����������Ƃ��Ȃ��悤�A��Y�̕������@���l���Ă����܂��傤

�������͉Ƒ����Z��ł��邽�ߎ�����킯�ɂ͂����܂���̂ŁA���j�͎����̗a�����������ē�j�Ɏx�������ƂɂȂ��Ă��܂��܂����B

���̗ǂ��Z��ł������p�����Y�̕s���������傫���Ƒ��������ɂȂ邱�Ƃ�����܂��B�q���̂���̌Z�킰�ƈႢ�A���݂����������咣�������̂łȂ��Ȃ����܂炸�A�ň��̏ꍇ�A�Z��≏�ɂ܂łȂ肩�˂܂���B�܂��A�e�̑z���Ǝq�̎v���́A�K�����������ł͂���܂���B��Y���߂����Ă��Ƒ����������Ƃ̂Ȃ��悤�A�⌾�̏������Y�����ɔ������K�v�ł��B�~���ȑ����̂��߂ɂ��A���O�ɁA�W����l�����̊ԂŘb�������@��������Ƃ���ł��B

��Y�������l����ɂ́A�܂��A�����g�̍��Y��c�����邱�Ƃ���n�߂܂��傤�B

���̂����ŁA�N�ɂǂ̍��Y���c�����������߂܂��傤�B

�u�N�ɂǂ�ȍ��Y���̂����������v���������ʁA�K�v������A�����g�̑z�����`�ɂ�����@�Ƃ��āA�u�⌾�v���쐬���܂��B��ʓI�Ȉ⌾�ɂ́A�u���M�؏��⌾�v�Ɓu�����؏��⌾�v�̂Q�̕��@������܂��B�Ȃ��A�⌾���쐬����ۂɂ́A�◯���ɔz�����Ă������Ƃ���ł��B

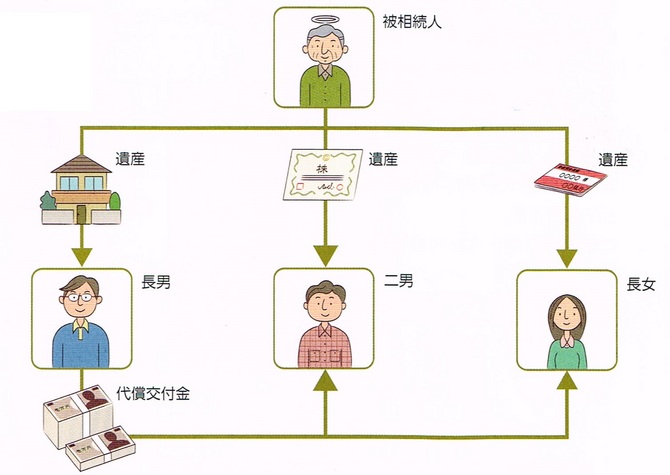

�s���Y�̂悤�ɑ����l�̊Ԃŕ����ɂ������Y�̐�߂銄�����傫���ƈ�Y�����ł��߂錴���ƂȂ�܂��B

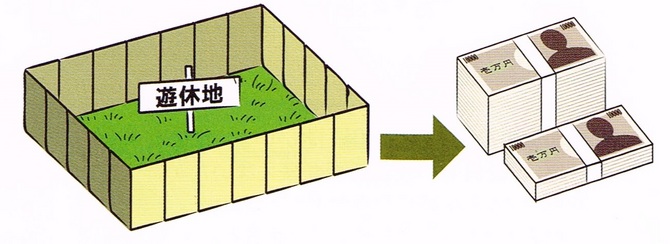

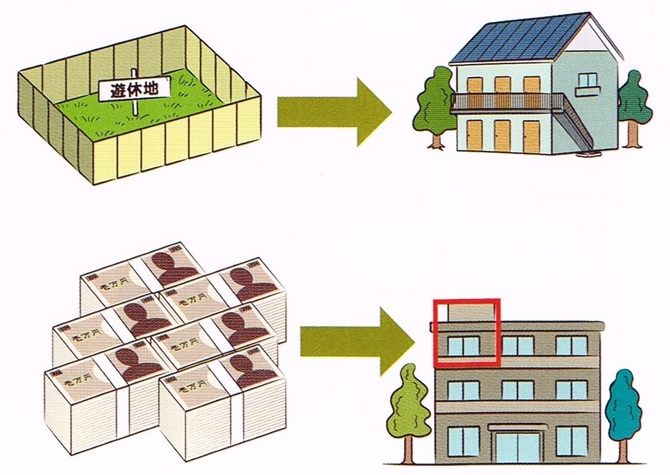

���L���鉿�l�̒Ⴂ�s���Y�́A���O�ɔ��p���A�����₷�����Z���Y�ɂ��Ă������Ƃ���̈�ł�

�����l�̊Ԃň����p�����Y�̍������܂�ɂ��傫���ƁA���������ɂȂ�\�������܂�܂��B

���̕s�������������邽�߂̕��@�Ƃ��āA�u�㏞�����v�Ƃ������@������܂��B�㏞�����Ƃ́A�������Y�𑽂������p���������l�������̍��Y���瑼�̑����l�ɋ��K�Ȃǂ�n�����@�ł��B

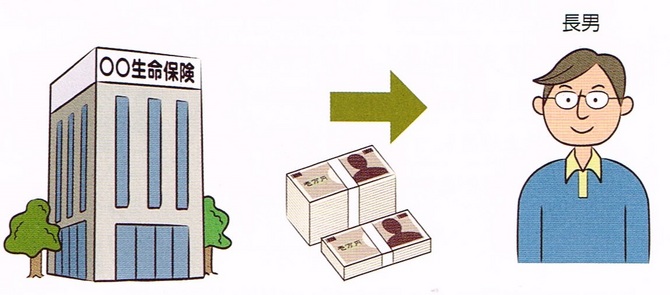

�����ی��́A�S���Ȃ������̍��Y�ł͂Ȃ��A���l�ŗL�̍��Y�ƂȂ邽�߁A��Y�������s���K�v�͂���܂���B

�_��̍ۂɎ��l���w�肷�鐶���ی��Ȃ�A�̂��������l�Ɋm���Ɏc�����Ƃ��ł��܂��B

�����ő�P�@�`�[�Ŏ����̏����`

���̂����ꂽ���Ƒ�������Ȃ��悤�A�[�Ŏ������������Ă����܂��傤

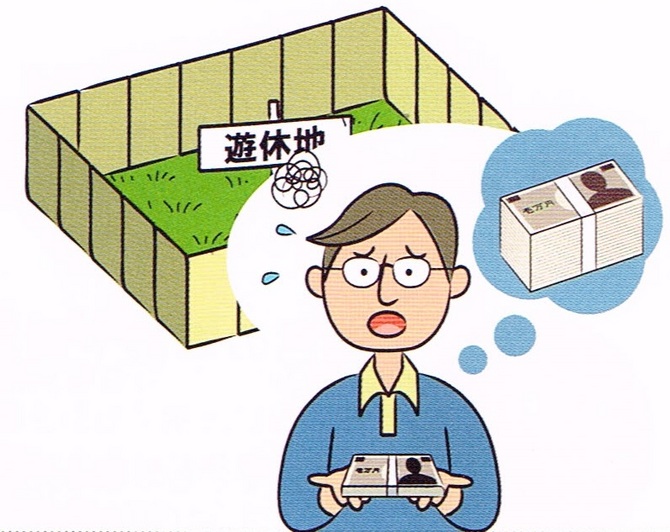

�����ł̔[�Ŏ����ɏ[�Ă邽�߁A���������y�n�̈ꕔ�p���悤�Ƃ��܂������A���n�����������Ȃǂ̗��R�ɂ��Ȃ��Ȃ������肪������܂���ł����B

�����������Ă��邤���ɑ����ł̔[�t�����������Ă��Ă��܂��A��ނ��A���i�������ēy�n�p���邱�ƂɂȂ�܂����B

�����ł́A����������10�J���ȓ��ɁA�����A�����ňꊇ�[�t�����Ȃ���Ȃ�܂���B�����ňꊇ�[�t�ł��Ȃ��ꍇ�ɂ́A���[�╨�[�����邱�Ƃ��ł��܂����A���[�͗��q�ł̕��S�������܂����A���[�͗v�����������ł��B

���̂��߁A���O�ɁA�����ł��ǂꂮ�炢�����肻�����A�܂��A�[�Ŏ������m�ۂł��������m�F���Ă������Ƃ��K�v�ł��B�̂����ꂽ���Ƒ��������ɍ��邱�Ƃ̂Ȃ��悤�A������������v��I�ɔ[�Ŏ������������܂��傤�B

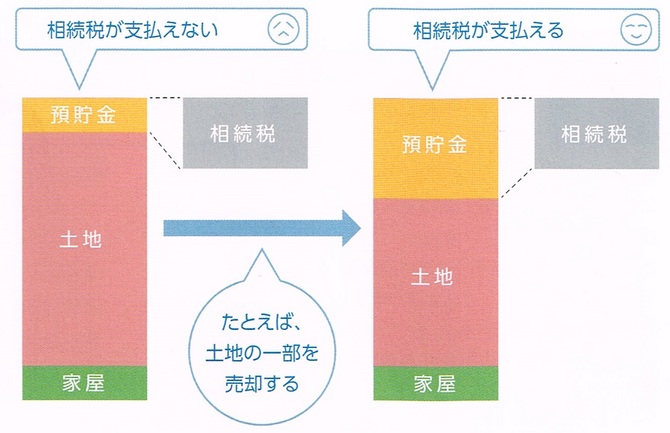

�������Y�̂����������邱�Ƃ�����ȍ��Y�i�s���Y�▢��ꊔ���Ȃǁj�̐�߂銄�����傫���ꍇ�ɂ́A�[�Ŏ������s������ꍇ������܂��B

���̂��߁A���Z���Y�i�a�����A�����ی��Ȃǁj�̔䗦�����߂邱�Ƃ��K�v�ł��B

�����g�̍��Y����[�Ŏ������܂��Ȃ��邩�`�F�b�N���Ă݂܂��傤�B

���Y�̎d���������܂��傤

�u�K���c���������Y�v�u���p���Ĕ[�Ŏ����ɏ[��������Y�v�ȂǁA���Y���d�������܂��傤�B���Y�p����ۂ́A�v��I�ɁA���Ԃɂ�Ƃ�������čs���ق�����]�Ɍ����������i�Ŏ���ł���\�������܂�ł��傤�B

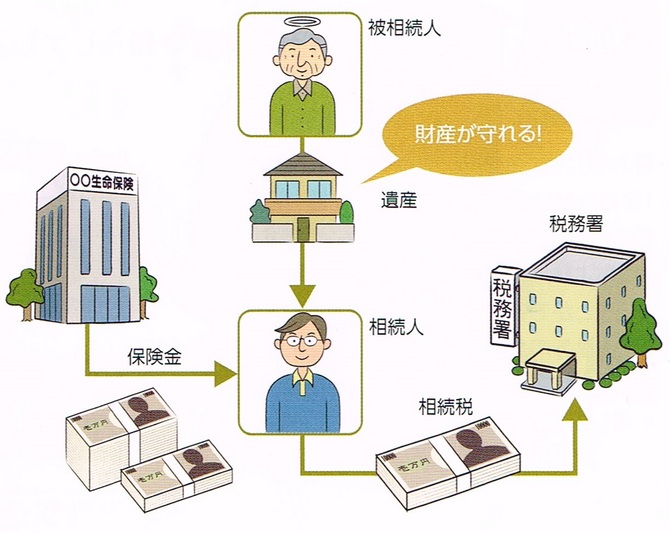

�����ی��͈�Y�����̑ΏۂƂ͂Ȃ炸�A���l�ŗL�̍��Y�Ƃ��Č����Ŏ�邱�Ƃ��ł��܂��B

�����ی������p����A�[�łɂ���āA��ȍ��Y�����������A���Ƒ��̗a�����������S�z������܂���B

�܂��A�X�s�[�f�B�[�Ȏ�肪�\�ȂƂ�����A�����ی��̓����ł��B

�[�Ŏ������������邱�Ƃ��ł��܂�

���O���^�����p���邱�Ƃɂ���āA�����ł��y�������Ȃ���A�[�Ŏ������������邱�Ƃ��ł��܂��B

���������O�R�N�ȓ��̑��^�ɒ��ӂ��܂��傤

�����E�②�ɂ����Y���擾�����l�ɑ��A���������O�R�N�ȓ��ɔ푊���l���瑡�^���ꂽ���Y�́A�������Y�ɉ��Z���đ����ł��v�Z���Ȃ���Ȃ�܂���B�������Y�����炷�i�����ł��y��������j����Ő��O���^���Ă��Ă��A�R�N�ȓ��̂��̂͑������Y�Ɋ܂܂�Ă��܂��܂��̂ŁA���߂Ɍv��I�ɑ��^����̂��]�܂����ł��傤�B

�����E�②�ɂ����Y���擾�����l�ɑ��A���������O�R�N�ȓ��ɔ푊���l���瑡�^���ꂽ���Y�́A�������Y�ɉ��Z���đ����ł��v�Z���Ȃ���Ȃ�܂���B�������Y�����炷�i�����ł��y��������j����Ő��O���^���Ă��Ă��A�R�N�ȓ��̂��̂͑������Y�Ɋ܂܂�Ă��܂��܂��̂ŁA���߂Ɍv��I�ɑ��^����̂��]�܂����ł��傤�B

�����ő�Q�@�`�����ł̕��S�y���`

�����Y���������āA�����ł̕��S���y�������܂��傤

���̍��Y�͗a���A���Ƃ̓y�n�E�Ɖ��ƒ��ԏ�Ƃ��ė��p���Ă���y�n�ł����B�a�������ł͑����ł��܂��Ȃ�����Ȃ��������߁A���ԏ�p���āA�悤�₭�[�ł��I���܂����B

���̌�A�m�l�̐ŗ��m����b������A�{�Œ��ׂĂ݂��Ƃ���A�������������O���C�Ȃ�������A���Y�^������A�s���Y��L���Ɋ��p���Ă���A�����Ƒ����ł̕��S��}�����Ă�����������Ȃ��A�Ƃ������Ƃ��킩��܂����B

�����ŕ]���z�̈������K�v�ł��I

�����ł́A�S���Ȃ������̍��Y���ېőΏۂł��B

���O�ɁA���Y�^���Č��炵�Ă����A�܂��́A�s���Y�����p���č��Y�̕]���z�������邱�Ƃɂ���āA�����ł̕��S�͌������܂��B

�������A��݂����ɍs���ƁA���������ɂȂ�A���^�ł̕��S���d���Ȃ�A���ݕs���Y�̌o�c���d�ׂɂȂ�A�Ƃ������Ƃɂ��Ȃ肩�˂܂���B���̂��߁A�����ŁE���^�ł̔�ېŘg����肭���p���邱�Ƃ�o�c�v����\���Ɍ������邱�Ƃ��̐S�ł��B

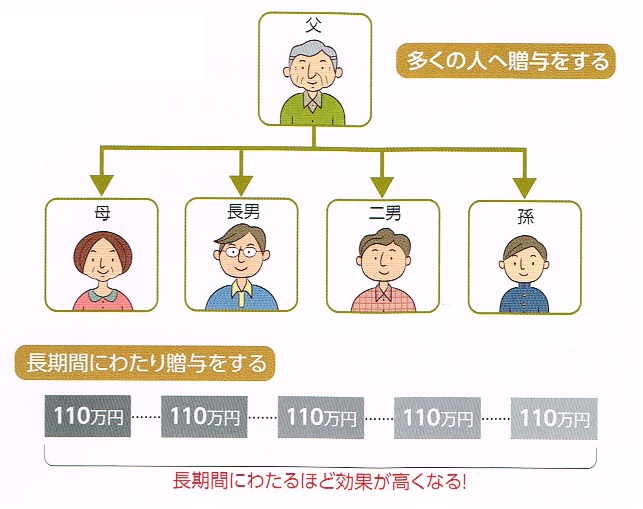

���^�łɂ́A�ҁi��������l�j���ƂɁA1�N������110���~�̔�ېŘg���݂����Ă��܂��B���̔�ېŘg�����Ɋ��p���邱�Ƃɂ��A���^�ł̕��S�Ȃ��A���Y���ړ]���邱�Ƃ��ł��܂��B

�܂��A���^�̏ꍇ�A�����ƈقȂ�N�ɂł����Y��n�����Ƃ��ł��܂��B

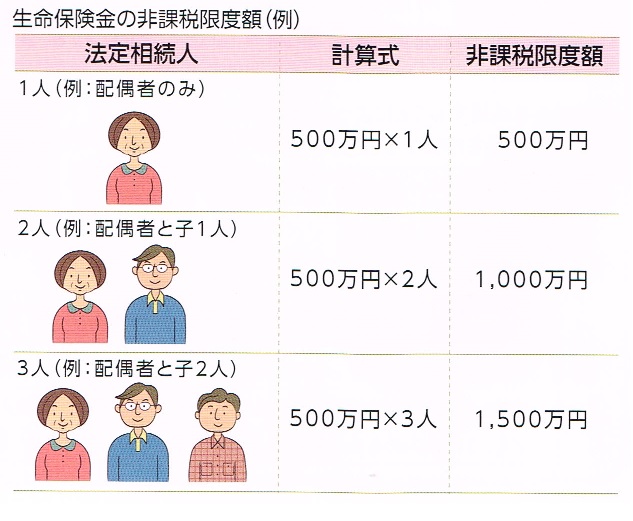

�����l����鐶���ی����́A��ېŌ��x�z�i500���~�~�@�葊���l�̐��j�܂ő����ł�������܂���B

�y�n�̕]���z�������邱�Ƃ��ł��܂�

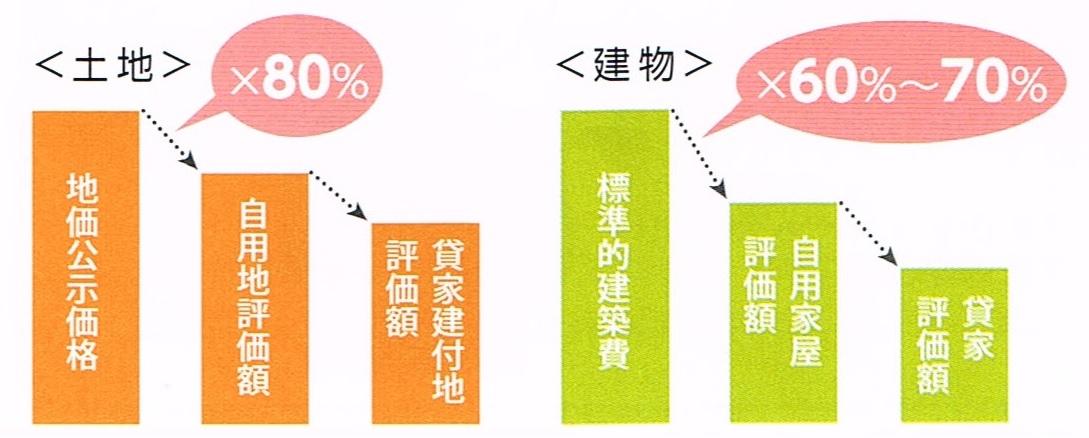

����̗v�������A����̕~�n�i���苏�Z�p��n���j�̑����ŕ]���z��80�����炷���Ƃ��ł��܂��B

�܂��A���̂ق��ɁA���ƂɊ��p���Ă�����n�i���莖�Ɨp��n���j�ɂ��Ă��A400�u�܂ł͑����ŕ]���z��80�����炷���Ƃ��ł��܂��i���Ƃ��s���Y�ݕt�Ƃ̏ꍇ��50���ƂȂ�܂��j�B

���������A���̓���𗘗p���邽�߂ɂ́A����̗v���Ȃǂ�����܂��B�ڍׂɂ��܂��ẮA�ŗ��m�܂��͏����̐Ŗ����ɂ��₢���킹���������B

���������邱�Ƃ��ł��܂�

�����ł��v�Z����Ƃ��̕]���z�́A�y�n�͒n���������i��8�����x�A�Ɖ��͌��z���6�`7�����x�Ƃ����Ă��܂��B���ݕs���Y�ł���A����ɕ]���z�����z����܂��B�������A���݃}���V�����Ȃǂ����݂��邽�߂Ɏؓ�������ꍇ�A�{���Ɏ؋������Ă܂ōs���ׂ��Ȃ̂��͂悭��������K�v������܂��B

������

���̂����ꂽ�q�ǂ�����������Ȃ��悤�ɁA�����ɂ��čl���Ă����܂��傤

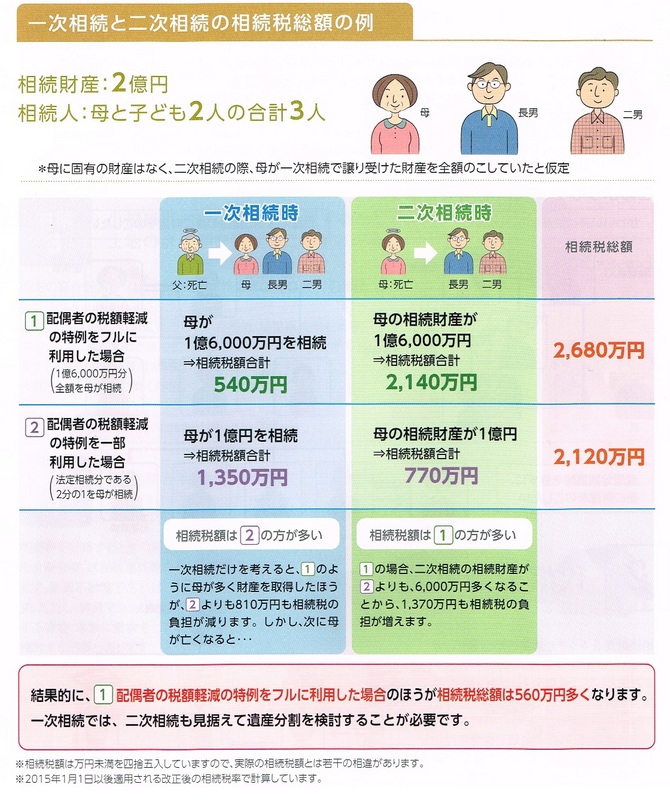

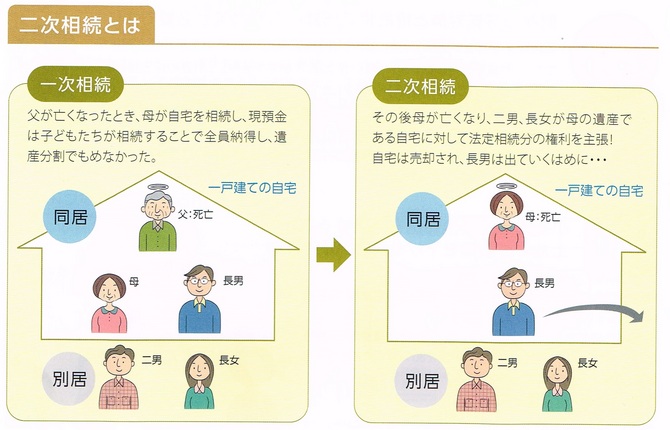

���v�w�̈�����S���Ȃ������Ƃ́A�̂����ꂽ�z��҂̑������u�����v�Ƃ����܂��B�������ꎟ�����Ɠ��l�ɁA�@�葊���l�S���ň�Y�����̘b���������s���܂����A�ꎟ�����Ɣ�ׁA�����̕������߂Ă��܂��P�[�X�����Ȃ�����܂���B

�ꎟ������̂Ƃ��ɁA���������܂��Ĉ�Y�������������Ă����̂��悢�ł��傤�B

�܂��A�����ł́A�����ł̗D���K��i�z��҂̐Ŋz�y���̓��ၦ�j���K�p�ł��Ȃ��̂ŁA�������Y�ɑ��鑊���ł̕��S���d���Ȃ邱�Ƃ��l�����܂��B�������������Ĕ[�Ŏ����̏��������Ă����܂��傤�B

���z��҂͑����������Y���A�z��҂̖@�葊������1��6,000���~�̂����ꂩ�����z�܂ł͑����ł�������܂���B

�ꎟ������̂Ƃ��ɁA���������܂��Ĉ�Y�������������Ă����̂��悢�ł��傤�B

�܂��A�����ł́A�����ł̗D���K��i�z��҂̐Ŋz�y���̓��ၦ�j���K�p�ł��Ȃ��̂ŁA�������Y�ɑ��鑊���ł̕��S���d���Ȃ邱�Ƃ��l�����܂��B�������������Ĕ[�Ŏ����̏��������Ă����܂��傤�B

���z��҂͑����������Y���A�z��҂̖@�葊������1��6,000���~�̂����ꂩ�����z�܂ł͑����ł�������܂���B

���������̓������̖A�ɂȂ邱�Ƃ��E�E�E

�Ⴆ���Y�𑽂������e����ɖS���Ȃ�A���̌��e���S���Ȃ邱�Ƃ�O��ɑ�𗧂ĂĂ����Ƃ���A���ۂɂ͍��Y�������e������e����ɖS���Ȃ�Ƃ����P�[�X���l�����܂��B���̏ꍇ�A��e�����e���瑊������ۂɗ��p����͂��������u�z��҂̐Ŋz�y���̓���v���g���Ȃ��Ȃ�v��ʐŕ��S��������ȂǁA���������l���Ă��������v�������䖳���ɂȂ��Ă��܂��ꍇ������܂��B�\�Ȍ���l�X�ȃP�[�X��z�肵������l���Ă������Ƃ���ł��B

�Ⴆ���Y�𑽂������e����ɖS���Ȃ�A���̌��e���S���Ȃ邱�Ƃ�O��ɑ�𗧂ĂĂ����Ƃ���A���ۂɂ͍��Y�������e������e����ɖS���Ȃ�Ƃ����P�[�X���l�����܂��B���̏ꍇ�A��e�����e���瑊������ۂɗ��p����͂��������u�z��҂̐Ŋz�y���̓���v���g���Ȃ��Ȃ�v��ʐŕ��S��������ȂǁA���������l���Ă��������v�������䖳���ɂȂ��Ă��܂��ꍇ������܂��B�\�Ȍ���l�X�ȃP�[�X��z�肵������l���Ă������Ƃ���ł��B