Part07 �����Ɋւ����b�m��

��ʓI�ȑ����葱���X�P�W���[��

�����Ɋւ���L�[���[�h

�푊���l�E�����l�Ƃ�

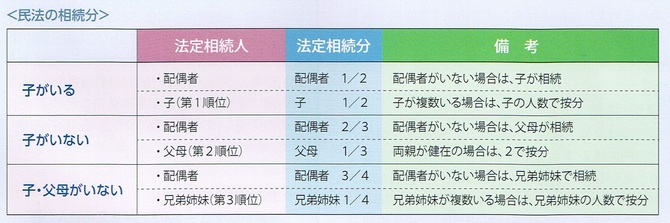

�S���Ȃ������̂��Ƃ��u�푊���l�v�A��Y�������p�����Ƃ��ł�������u�����l�v�Ƃ����܂��B���@�ő����l�ƂȂ鏇�Ԃ����߂��Ă���A�u��ꏇ�ʂ͎q�v�u��ʂ͕���i���n�����j�v�u��O���ʂ͌Z��o���v�ł��B�z��҂́A�K�������l�ƂȂ�܂��B��ꏇ�ʂ̎q������ꍇ�A��ʂ���ё�O���ʂ̕��͑����l�ɂ͂Ȃ�܂���B

��P�i�������イ�j�����Ƃ�

���Ƃ��Ε��̑����̎��ɕ��̎q����ɖS���Ȃ��Ă���ꍇ�A���̖S���q�ɑ����Ď��̐���ł��鑷�i���̖S���q�̎q�j�ɑ������錠���������p����܂��B������u��P�i�������イ�j�v�Ƃ����܂��B��P�́A�����l���q�܂��͌Z��o���̂Ƃ��ɋN����\��������܂��B�Ȃ��A�Z��o���ł̑�P�́A������̉��E�Â܂łł��B

�@�葊�����Ƃ�

���@�ł́A�����l�����Y�𑊑����銄�����߂Ă��܂��B�������Y�����ׂĊ����ł�����̂ł͂Ȃ��ꍇ�A�@�葊�����ʂ葊�����邱�Ƃ͍���ł��B�����ŁA��Y�������c�ő����l�S���̍��ӂ�����A�K�������@�葊�����ʂ�ɕ����Ȃ��Ă��悢���ƂɂȂ��Ă��܂��B

�S���Ȃ������̂��Ƃ��u�푊���l�v�A��Y�������p�����Ƃ��ł�������u�����l�v�Ƃ����܂��B���@�ő����l�ƂȂ鏇�Ԃ����߂��Ă���A�u��ꏇ�ʂ͎q�v�u��ʂ͕���i���n�����j�v�u��O���ʂ͌Z��o���v�ł��B�z��҂́A�K�������l�ƂȂ�܂��B��ꏇ�ʂ̎q������ꍇ�A��ʂ���ё�O���ʂ̕��͑����l�ɂ͂Ȃ�܂���B

��P�i�������イ�j�����Ƃ�

���Ƃ��Ε��̑����̎��ɕ��̎q����ɖS���Ȃ��Ă���ꍇ�A���̖S���q�ɑ����Ď��̐���ł��鑷�i���̖S���q�̎q�j�ɑ������錠���������p����܂��B������u��P�i�������イ�j�v�Ƃ����܂��B��P�́A�����l���q�܂��͌Z��o���̂Ƃ��ɋN����\��������܂��B�Ȃ��A�Z��o���ł̑�P�́A������̉��E�Â܂łł��B

�@�葊�����Ƃ�

���@�ł́A�����l�����Y�𑊑����銄�����߂Ă��܂��B�������Y�����ׂĊ����ł�����̂ł͂Ȃ��ꍇ�A�@�葊�����ʂ葊�����邱�Ƃ͍���ł��B�����ŁA��Y�������c�ő����l�S���̍��ӂ�����A�K�������@�葊�����ʂ�ɕ����Ȃ��Ă��悢���ƂɂȂ��Ă��܂��B

�◯���i�◯���j�Ƃ�

���@�ł͑����l�������ł�����Y�̍Œ�ۏ؊�����݂��Ă��܂��B������u�◯���i����イ�Ԃ�j�v�Ƃ����܂��B�◯���́A���Ƃ��⌾���������Ƃ��Ă��咣�ł��錠���ł��B�◯�������鑊���l�́u�z��ҁv�u�q�i��P�҂��܂ށj�v�u����i���n�����j�v�Ɍ��肳��Ă���A�u�Z��o���i��P���܂ށj�v�ɂ́A�◯���͂���܂���B

�E�z��҂܂��͎q���@�葊���l�ɂ���Ƃ��E�E�E�◯���@�������Y�̂Q���̂P

�E����i���n�����j�݂̂��@�葊���l�̂Ƃ��E�E�E�◯���@�������Y�̂R���̂P

��Y�������c�Ƃ�

�⌾���Ȃ��ꍇ�A�����l�S���ŒN���ǂ̍��Y�𑊑����邩���߂�b�������̂��Ƃ��u��Y�������c�v�Ƃ����A�����l�S���̍��ӂ��K�v�ł��B��Y�������c���܂Ƃ܂�Ȃ��Ƃ��́A�ƒ�ٔ����ɒ����R�������Ă��炢���Y���킯�邱�ƂɂȂ�܂��B

���������Ƃ�

�����l���푊���l�̌�����`������؈����p���Ȃ��Ƃ����ӎv�\���ł��B�����l�P�Ƃʼnƒ�ٔ����ɐ\�q���邱�Ƃ��ł��܂��B��������������Ə��߂��瑊���l�łȂ������Ƃ݂Ȃ���A��P�������邱�Ƃ͂���܂���B

���菳�F�Ƃ�

�푊���l�̍����ǂ̒��x���邩�s���ł���A���Y���c��\��������ꍇ�ȂǂɁA�����l�������ɂ���ē������Y�����x�Ƃ��Ĕ푊���l�̍��̕��S�������p���Ƃ����ӎv�\���ł��B�����l�S�����������ĉƒ�ٔ����ɐ\�q����K�v������܂��B

���ʎ�v�Ƃ�

����̑����l���A�푊���l������̍��Y�̑��^��②���Ă���Ƃ��̗��v�������܂��B���ʎ�v�͈�Y�̑O�n���ƍl���āA��Y������ۂɂ��̓��ʎ�v�����܂߂đ��������v�Z���A�����l�̊Ԃ̌�������ۂƂ���Ă��܂��B

��^���Ƃ�

�����l�̂����A�푊���l�̍��Y�̈ێ��܂��͑����ɓ��ʂ̊�^��������������ꍇ�A���̊�^�ɑ������镪�����̕��̑������ɉ����邱�ƂŁA�������銄���̌�������ۂƂ��Ƃ��鐧�x�ł��B��^���́A�����A�����l�S���̘b�������Ō��߂܂��B

�����ł̐\���Ɣ[�t

�����ł̐\���Ɣ[�t�́A�푊���l���S���Ȃ������i�����J�n�̓��j�̗�������10�J���ȓ��ɁA�푊���l�̏Z���n����������Ŗ����ɐ\�������o���A�����ňꊇ�[�t����̂������ł��B��O�Ƃ��āA���������ł��鉄�[�܂��͑������Y���̂Ŕ[�ł��镨�[��\�����邱�Ƃ��ł��܂����A���[�͗��q�ł̕��S�������܂����A���[�͗v�����������ł��B

���[�E���[�Ƃ�

�����ł͋��K�ꊇ�[�t�������ł����A�����Ŋz��10���~���A���K�Ŕ[�t���邱�Ƃ�����Ƃ��鎖�R������ꍇ�ɂ́A���̔[�t������Ƃ�����z�����x�Ƃ��ĒS�ۂ���邱�Ƃɂ��N���Ŕ[�t���邱�Ƃ��ł��܂��B��������[�Ƃ����܂����A���̉��[���Ԓ��͗��q�ł��ېł���܂��B���[�ɂ���Ă����K�Ŕ[�t�ł��Ȃ��ꍇ�Ɍ���A�������Y���̂��̂Ŕ[�t�������[���F�߂���ꍇ������܂��B

�����ł̊�b�T��

�����ł̑ΏۂƂȂ���Y����b�T���z�ȉ��ł���Α����ł͂�����܂���B

��b�T��

3,000���~+�@�葊���l�̐��~600���~

�����ł̑ΏۂƂȂ���Y�ƂȂ�Ȃ����Y

�����ł̑ΏۂƂȂ���Y�́u�������Y�v�Ɓu�݂Ȃ��������Y�v�ł��B�u�������Y�v�́A�푊���l�����L���Ă����ŗL�̍��Y�ł��B����ɑ��A�u���������Y�v�͔푊���l�����L���Ă������Y�ł͂���܂��A�o�ϓI���ʂ��������Y�Ɠ��l�ł��邱�Ƃ��瑊���ł��ېł���邱�ƂɂȂ��Ă��܂��B�݂Ȃ��������Y�̑�\�I�Ȃ��̂ɂ́A�����ی������Ђ���x������鎀�S�ސE��������܂��B����A�����ł̑ΏۂƂȂ�Ȃ����Y�̎�Ȃ��̂ɂ́A����╧�d�Ȃǂ́u���J�̂��߂̍��Y�v�A�u�����ی����̂�����ېŘg�̕����v�A�u���S�ސE���̂�����ېŘg�̕����v������܂��B

�������ی����̔�ېŘg

��ېŌ��x�z��500���~�~�@�葊���l�̐�

�����̑����l�������ی�����������ꍇ�ɂ́A��ېŘg�����ꂼ�ꂪ������ی����z�ň����܂��B

�����S�ސE���̔�ېŘg

��ېŌ��x�z��500���~�~�@�葊���l�̐�

�����̑����l�����S�ސE����������ꍇ�ɂ́A��ېŘg�����ꂼ�ꂪ��������S�ی����z�ň����܂��B

���@�ł͑����l�������ł�����Y�̍Œ�ۏ؊�����݂��Ă��܂��B������u�◯���i����イ�Ԃ�j�v�Ƃ����܂��B�◯���́A���Ƃ��⌾���������Ƃ��Ă��咣�ł��錠���ł��B�◯�������鑊���l�́u�z��ҁv�u�q�i��P�҂��܂ށj�v�u����i���n�����j�v�Ɍ��肳��Ă���A�u�Z��o���i��P���܂ށj�v�ɂ́A�◯���͂���܂���B

�E�z��҂܂��͎q���@�葊���l�ɂ���Ƃ��E�E�E�◯���@�������Y�̂Q���̂P

�E����i���n�����j�݂̂��@�葊���l�̂Ƃ��E�E�E�◯���@�������Y�̂R���̂P

��Y�������c�Ƃ�

�⌾���Ȃ��ꍇ�A�����l�S���ŒN���ǂ̍��Y�𑊑����邩���߂�b�������̂��Ƃ��u��Y�������c�v�Ƃ����A�����l�S���̍��ӂ��K�v�ł��B��Y�������c���܂Ƃ܂�Ȃ��Ƃ��́A�ƒ�ٔ����ɒ����R�������Ă��炢���Y���킯�邱�ƂɂȂ�܂��B

���������Ƃ�

�����l���푊���l�̌�����`������؈����p���Ȃ��Ƃ����ӎv�\���ł��B�����l�P�Ƃʼnƒ�ٔ����ɐ\�q���邱�Ƃ��ł��܂��B��������������Ə��߂��瑊���l�łȂ������Ƃ݂Ȃ���A��P�������邱�Ƃ͂���܂���B

���菳�F�Ƃ�

�푊���l�̍����ǂ̒��x���邩�s���ł���A���Y���c��\��������ꍇ�ȂǂɁA�����l�������ɂ���ē������Y�����x�Ƃ��Ĕ푊���l�̍��̕��S�������p���Ƃ����ӎv�\���ł��B�����l�S�����������ĉƒ�ٔ����ɐ\�q����K�v������܂��B

���ʎ�v�Ƃ�

����̑����l���A�푊���l������̍��Y�̑��^��②���Ă���Ƃ��̗��v�������܂��B���ʎ�v�͈�Y�̑O�n���ƍl���āA��Y������ۂɂ��̓��ʎ�v�����܂߂đ��������v�Z���A�����l�̊Ԃ̌�������ۂƂ���Ă��܂��B

��^���Ƃ�

�����l�̂����A�푊���l�̍��Y�̈ێ��܂��͑����ɓ��ʂ̊�^��������������ꍇ�A���̊�^�ɑ������镪�����̕��̑������ɉ����邱�ƂŁA�������銄���̌�������ۂƂ��Ƃ��鐧�x�ł��B��^���́A�����A�����l�S���̘b�������Ō��߂܂��B

�����ł̐\���Ɣ[�t

�����ł̐\���Ɣ[�t�́A�푊���l���S���Ȃ������i�����J�n�̓��j�̗�������10�J���ȓ��ɁA�푊���l�̏Z���n����������Ŗ����ɐ\�������o���A�����ňꊇ�[�t����̂������ł��B��O�Ƃ��āA���������ł��鉄�[�܂��͑������Y���̂Ŕ[�ł��镨�[��\�����邱�Ƃ��ł��܂����A���[�͗��q�ł̕��S�������܂����A���[�͗v�����������ł��B

���[�E���[�Ƃ�

�����ł͋��K�ꊇ�[�t�������ł����A�����Ŋz��10���~���A���K�Ŕ[�t���邱�Ƃ�����Ƃ��鎖�R������ꍇ�ɂ́A���̔[�t������Ƃ�����z�����x�Ƃ��ĒS�ۂ���邱�Ƃɂ��N���Ŕ[�t���邱�Ƃ��ł��܂��B��������[�Ƃ����܂����A���̉��[���Ԓ��͗��q�ł��ېł���܂��B���[�ɂ���Ă����K�Ŕ[�t�ł��Ȃ��ꍇ�Ɍ���A�������Y���̂��̂Ŕ[�t�������[���F�߂���ꍇ������܂��B

�����ł̊�b�T��

�����ł̑ΏۂƂȂ���Y����b�T���z�ȉ��ł���Α����ł͂�����܂���B

��b�T��

3,000���~+�@�葊���l�̐��~600���~

�����ł̑ΏۂƂȂ���Y�ƂȂ�Ȃ����Y

�����ł̑ΏۂƂȂ���Y�́u�������Y�v�Ɓu�݂Ȃ��������Y�v�ł��B�u�������Y�v�́A�푊���l�����L���Ă����ŗL�̍��Y�ł��B����ɑ��A�u���������Y�v�͔푊���l�����L���Ă������Y�ł͂���܂��A�o�ϓI���ʂ��������Y�Ɠ��l�ł��邱�Ƃ��瑊���ł��ېł���邱�ƂɂȂ��Ă��܂��B�݂Ȃ��������Y�̑�\�I�Ȃ��̂ɂ́A�����ی������Ђ���x������鎀�S�ސE��������܂��B����A�����ł̑ΏۂƂȂ�Ȃ����Y�̎�Ȃ��̂ɂ́A����╧�d�Ȃǂ́u���J�̂��߂̍��Y�v�A�u�����ی����̂�����ېŘg�̕����v�A�u���S�ސE���̂�����ېŘg�̕����v������܂��B

�������ی����̔�ېŘg

��ېŌ��x�z��500���~�~�@�葊���l�̐�

�����̑����l�������ی�����������ꍇ�ɂ́A��ېŘg�����ꂼ�ꂪ������ی����z�ň����܂��B

�����S�ސE���̔�ېŘg

��ېŌ��x�z��500���~�~�@�葊���l�̐�

�����̑����l�����S�ސE����������ꍇ�ɂ́A��ېŘg�����ꂼ�ꂪ��������S�ی����z�ň����܂��B

�����ł̕��S���y������e�����

�z��҂̐Ŋz�y��

�z��҂������������Y�̂����A���̂����ꂩ�傫�����z�܂ő����ł�������Ȃ����ƂɂȂ��Ă��܂��B

�@�`�@�z��҂̖@�葊����

�@�a�@1��6,000���~

���̓�����g���ꍇ�ɂ́A�����ł��[���ł����Ă��\�������o�����Ȃ���Ȃ�܂���B�܂��A�����Ƃ��Đ\�������܂łɈ�Y�������ƂƂ̂��Ă��Ȃ���Γ�������܂���B

���K�͑�n���̓���

�z��҂⓯�����Ă��鑊���l����ю��Ƃ����p���������l�Ȃǂ��A�푊���l�̎����ю��Ƃŗ��p���Ă����y�n�𑊑������ꍇ�ɂ́A�����ł̌v�Z�ɂ����āA���̓y�n�̕]���z�����z���邱�Ƃ��ł��܂��B�������A�y�n�̗p�r�ɉ����A���x�ʐς⌸�z���������߂��Ă��܂��i���\�Q�Ɓj�B�����̏��K�͑�n���œ����p����ꍇ�ɂ́A���x�ʐς̒����v�Z���K�v�ł��B

2015�N1��1���Ȍ�̑�������A���莖�Ɨp����n���i���莖�Ɨp��n���E���蓯����Ў��Ɨp��n���j�Ɠ��苏�Z�p��n���̑o��������ꍇ�ɂ́A���x�ʐς̒����v�Z�͂Ȃ��Ȃ�A���p���邱�Ƃ��ł���悤�ɂȂ�܂��i����ɂ͂��̑��v������j�B

���̓�����g���ꍇ�ɂ́A�����ł��[���ł����Ă��\�������o���Ȃ���Ȃ�܂���B�܂��A�����Ƃ��Đ\�������܂łɈ�Y�������ƂƂ̂��Ă��Ȃ���Γ�������܂���B

�����K�͑�n���̓���̊T�v��

�z��҂������������Y�̂����A���̂����ꂩ�傫�����z�܂ő����ł�������Ȃ����ƂɂȂ��Ă��܂��B

�@�`�@�z��҂̖@�葊����

�@�a�@1��6,000���~

���̓�����g���ꍇ�ɂ́A�����ł��[���ł����Ă��\�������o�����Ȃ���Ȃ�܂���B�܂��A�����Ƃ��Đ\�������܂łɈ�Y�������ƂƂ̂��Ă��Ȃ���Γ�������܂���B

���K�͑�n���̓���

�z��҂⓯�����Ă��鑊���l����ю��Ƃ����p���������l�Ȃǂ��A�푊���l�̎����ю��Ƃŗ��p���Ă����y�n�𑊑������ꍇ�ɂ́A�����ł̌v�Z�ɂ����āA���̓y�n�̕]���z�����z���邱�Ƃ��ł��܂��B�������A�y�n�̗p�r�ɉ����A���x�ʐς⌸�z���������߂��Ă��܂��i���\�Q�Ɓj�B�����̏��K�͑�n���œ����p����ꍇ�ɂ́A���x�ʐς̒����v�Z���K�v�ł��B

2015�N1��1���Ȍ�̑�������A���莖�Ɨp����n���i���莖�Ɨp��n���E���蓯����Ў��Ɨp��n���j�Ɠ��苏�Z�p��n���̑o��������ꍇ�ɂ́A���x�ʐς̒����v�Z�͂Ȃ��Ȃ�A���p���邱�Ƃ��ł���悤�ɂȂ�܂��i����ɂ͂��̑��v������j�B

���̓�����g���ꍇ�ɂ́A�����ł��[���ł����Ă��\�������o���Ȃ���Ȃ�܂���B�܂��A�����Ƃ��Đ\�������܂łɈ�Y�������ƂƂ̂��Ă��Ȃ���Γ�������܂���B

�����K�͑�n���̓���̊T�v��

| ���K�͑�n���̋敪 | �p�r | ���x�ʐ� | ���z���� |

|---|---|---|---|

| ���苏�Z�p��n�� | �푊���l���̋��Z�p | 330�u�܂� | 80�� |

| ���莖�Ɨp��n�� | �s���Y�ݕt�ƈȊO�̎��Ɨp | 400�u�܂� | 80�� |

| ���蓯����Ў��Ɨp��n�� | ���@�l�̕s���Y�ݕt�ƈȊO�̎��Ɨp | 400�u�܂� | 80�� |

| �ݕt���Ɨp��n�� | �s���Y�ݕt�� | 200�u�܂� | 50�� |